Prowadzenie działalności gospodarczej w formie spółki z ograniczoną odpowiedzialnością jest chętnie rozważane przez przedsiębiorców zarówno rozpoczynających działalność, jak i tych, którzy decydują się na przekształcenie działalności jednoosobowej.

Zalety tej formy prawnej są liczne, ale należy również wskazać na ograniczenia, które często powodują rezygnację z jej wyboru. Do głównych obaw należy zaliczyć:

- podwójne opodatkowanie (CIT i PIT),

- brak swobody w dysponowaniu środkami na rachunku bankowym spółki – środki te należą do spółki, a nie wspólników.

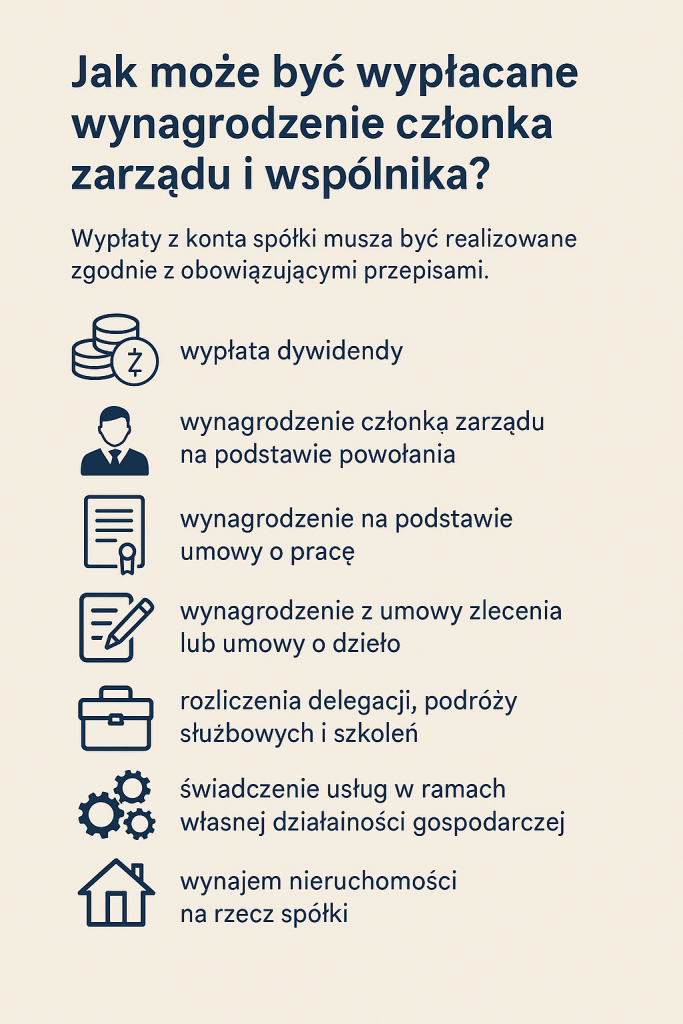

Każda wypłata dla wspólnika i/lub członka zarządu w spółce z o.o. musi być oparta na podstawie prawnej. Szczególne znaczenie powinno być przypisane właściwemu zarządzaniu funduszami spółki oraz wyraźnemu oddzieleniu majątku prywatnego od firmowego.

Wypłata dywidendy – jak przebiega i jak jest opodatkowana?

Kto może otrzymać dywidendę?

Gdy spółka osiąga zysk, zgromadzenie wspólników podejmuje uchwałę o jego podziale i wypłacie dywidendy.

Podwójne opodatkowanie – jak działa?

Spółka opłaca podatek dochodowy od osób prawnych (CIT). Następnie udziałowiec płaci podatek dochodowy od osób fizycznych (PIT) od otrzymanej dywidendy.

Jak jest rozliczana dywidenda?

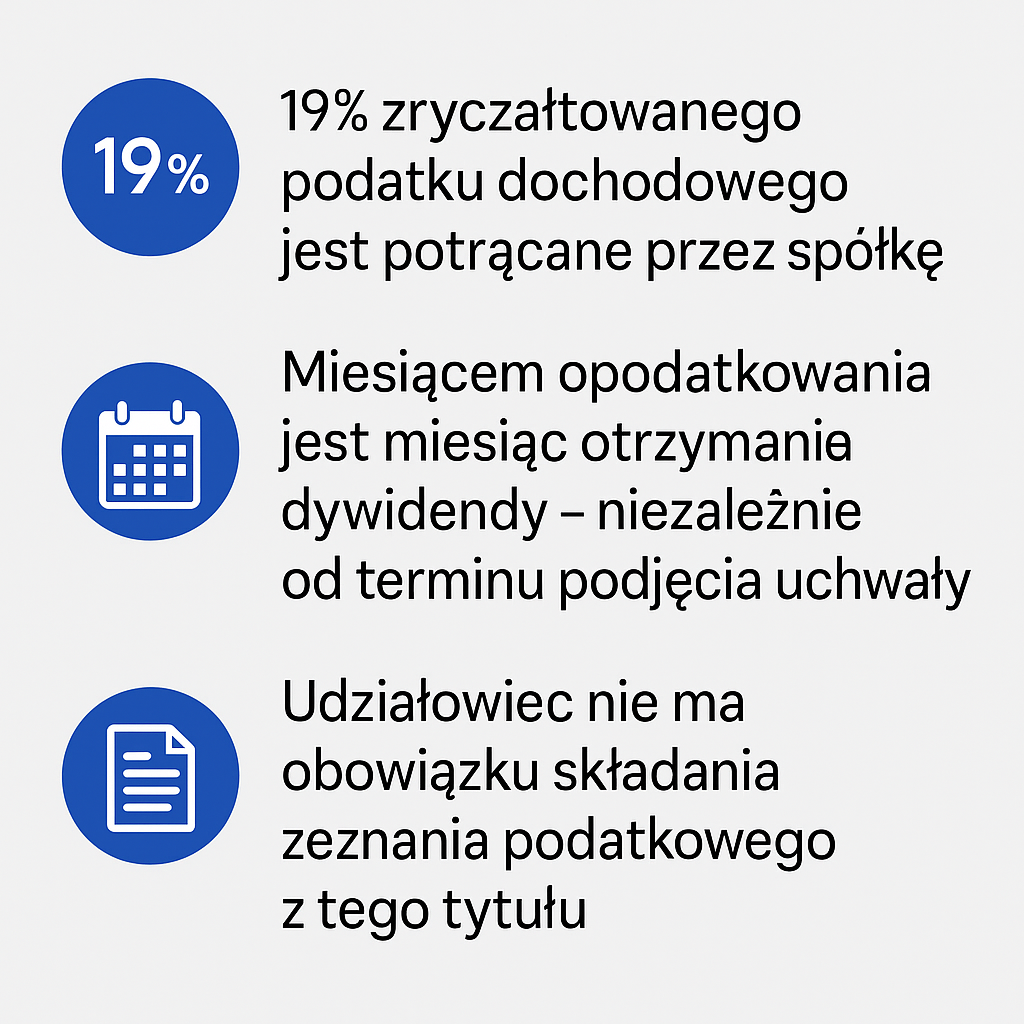

Spółka kapitałowa potrąca podatek od dywidendy. Wynosi on 19% jej wartości. Jest to zryczałtowany podatek dochodowy. Nie należy mylić go z ryczałtem ewidencjonowanym.

Spółka wypłaca dywidendę po podjęciu uchwały o podziale zysku. Robi to po potrąceniu podatku. Pieniądze trafiają na konta udziałowców. Miesiąc opodatkowania to miesiąc otrzymania dywidendy. Nie liczy się moment podjęcia uchwały ani okres, za który powstał zysk.

Czy wspólnik musi zapłacić podatek od dywidendy?

Spółka wypłaca dywidendę już po opodatkowaniu. Udziałowiec nie musi jej ponownie rozliczać w swoim zeznaniu.

Jak opłacić podatek od dywidendy dla obcokrajowca?

Wypłata dywidendy na rzecz osoby fizycznej, która nie jest polskim rezydentem podatkowym (posiada miejsce zamieszkania poza terytorium RP) może być opodatkowana:

- tak jak u osoby fizycznej będącej polskim rezydentem podatkowym;

- według stawki kraju rezydencji udziałowca zagranicznego. Jeżeli przedstawi on spółce certyfikat rezydencji, sposób opodatkowania i stawka opodatkowania będzie wyrażona w umowie o unikaniu podwójnego opodatkowania.

Czy można wypłacić dywidendę w formie rzeczowej?

Spółka może wypłacić dywidendę w formie rzeczy ruchomej lub nieruchomości. Udziałowiec, który ją otrzyma, nie musi wykazywać tego przychodu w zeznaniu rocznym.

Czy od wypłaconej dywidendy odprowadza się ZUS?

Dywidenda nie podlega składkom na ubezpieczenia społeczne ani zdrowotne.

Wynagrodzenie członka zarządu z tytułu powołania

Jak ustalane jest wynagrodzenie?

Wspólnicy mogą przyznać wynagrodzenie członkowi zarządu w drodze uchwały. To najprostszy i najczęściej wybierany sposób wynagradzania.

Czy składki ZUS są naliczane?

Wynagrodzenie z tytułu powołania nie wiąże się z obowiązkiem opłacania pełnych składek ZUS. Powołanie, w przeciwieństwie do umowy o pracę, nie daje podstawy do takich składek. Od 2022 roku, zgodnie z Polskim Ładem, wspólnicy doliczają 9% składki zdrowotnej do wynagrodzenia ustalonego uchwałą.

Kto opłaca składkę zdrowotną?

Podmiot wypłacający wynagrodzenie zgłasza członka zarządu do ubezpieczenia zdrowotnego. Zazwyczaj robi to spółka kapitałowa, w której dana osoba pełni funkcję.

Ten sam podmiot ustala wysokość składki zdrowotnej, potrąca ją z wynagrodzenia i przekazuje do ZUS.

Czy członkowie zarządu, będący obcokrajowcami płacą składki ZUS z tytuły wynagrodzenia na podstawie uchwały?

Osoby pełniące funkcje za wynagrodzeniem na mocy uchwały powołania muszą opłacać ubezpieczenie zdrowotne, jeśli podlegają polskiemu ustawodawstwu w zakresie ubezpieczeń społecznych.

Jeśli podlegają przepisom innego kraju, nie korzystają z polskiego systemu ubezpieczeń. Opłacają składki zgodnie z prawem państwa, w którym mieszkają.

Czy składkę zdrowotną można odliczyć od podatku?

Składka ta nie podlega odliczeniu od obliczonego podatku.

Czy wynagrodzenie z tytułu uchwały jest opodatkowane?

Jest ono dodatkowo opodatkowane podatkiem dochodowym od osób fizycznych wedle skali podatkowej stawką 12 lub 32 %.

Jest możliwość zastosowania miesięcznych ryczałtowych kosztów uzyskania przychodów w kwocie 250 zł.

Czy jest to koszt uzyskania przychodu?

Tak, wynagrodzenie członka zarządu z tytułu powołania stanowi koszt podatkowy, który pomniejsza zysk i podstawę opodatkowania spółki.

Wypłata tytułem wynagrodzenia na podstawie umowy o pracę

Czy można zawrzeć umowę o pracę ze wspólnikiem spółki, w charakterze członka zarządu lub innym?

Tak, można. Przepisy prawa nie przewidują generalnej zasady, zgodnie z którą spółka kapitałowa, w tym spółka z ograniczoną odpowiedzialnością, nie może zatrudniać jako pracownika jednego ze swoich wspólników.

Zatrudnienie na innym stanowisku

Za niedopuszczalne uznaje się zatrudnienie w charakterze członka zarządu, na umowie o pracę, przez spółkę kapitałową jedynego wspólnika tej spółki.

Zatrudnienie jedynego wspólnika jest możliwe, np. jako specjalisty ds. marketingu, jeśli stanowisko nie wchodzi w skład zarządu.

Składki ZUS i zalety

Wynagrodzenie objęte jest pełnym oskładkowaniem. Wysokość składek ZUS jest dostępna na stronie https://www.zus.pl/baza-wiedzy/skladki-wskazniki-odsetki/skladki/wysokosc-skladek-na-ubezpieczenia-spoleczne

Zapewnione zostaje prawo do urlopu, zasiłków i stabilnego dochodu.

Czy koszt jest zaliczany podatkowo?

Tak, jest kosztem spółki. Tym samym pomniejszy jej dochód do opodatkowania oraz zysk.

|

Umowa o pracę z członkiem zarządu, który jest jednocześnie wspólnikiem, generuje stosunkowo wysokie koszty zatrudnienia. Taki wspólnik jako pracownik podlega wszystkim obowiązkowym ubezpieczeniom w ZUS. Mimo kosztów, to rozwiązanie ma wiele zalet – m.in. płatny urlop, zasiłek chorobowy i macierzyński w razie potrzeby. Stosunek pracy zapewnia członkowi zarządu socjalne zabezpieczenie oraz stałe, niezależne od wyników spółki, źródło dochodu. Spółka powinna dokładnie przeanalizować sposób i wysokość wynagrodzenia członka zarządu. Należy wziąć pod uwagę zakres obowiązków, charakter i czas pracy, sytuację finansową firmy oraz inne indywidualne czynniki. Wspólnik pełniący funkcję prezesa lub członka zarządu może działać na podstawie powołania. Równocześnie może wykonywać inną rolę w spółce na podstawie umowy o pracę, np. jako specjalista ds. marketingu, sprzedaży czy księgowy. Spółka może także powierzać mu takie zadania na podstawie umów cywilnoprawnych. |

Wypłata tytułem wynagrodzenia na podstawie umowy zlecenia i o dzieło

Czy można zawrzeć umowę zlecenia, umowę o dzieło ze wspólnikiem spółki?

Prawo stanowi, że spółka kapitałowa jako podmiot prawny może zawierać umowy cywilnoprawne.

Spółka może podpisać umowę zlecenia ze wspólnikiem, jeśli zapisane w niej obowiązki nie wynikają z samego faktu bycia wspólnikiem. Taka umowa cywilnoprawna może dotyczyć np. serwisu, usług specjalistycznych lub innych konkretnych zadań.

Jak wysokie może być wynagrodzenie z tytułu umowy zlecenia dla wspólnika spółki?

Wspólnicy mogą przyznać dla wspólnika wynagrodzenie z tytułu takich świadczeń. Należy pamiętać, że nie może ono przewyższać cen lub stawek przyjętych w obrocie na rynku. Stawki takiego wynagrodzenia nie mogą być wyższe niż stawki rynkowe.

Czy można zawrzeć umowę zlecenia z jedynym wspólnikiem spółki?

Podpisanie umowy zlecenia lub o dzieło z jedynym wspólnikiem spółki może okazać się bardzo problematyczne. Szczególnie, gdy pełni on również funkcję jedynego członka zarządu. Taki wspólnik podpisywałby bowiem umowę reprezentując zarówno spółkę, jak i samego siebie.

Zlecenie powinno wyraźnie różnić się od czynności związanych z reprezentowaniem spółki, do których każdy wspólnik ma prawo i obowiązek. Chodzi tu o umowy menedżerskie, czyli umowy o zarządzanie. Jeśli jedyny wspólnik wykonuje te czynności, musi robić to z racji swojej funkcji – nie może pobierać za to wynagrodzenia na podstawie umowy ze spółką.

| Umowa taka nie powinna obejmować spotkań biznesowych w sprawach spółki, czy innych, codziennych obowiązków z kategorii dbania o sytuację gospodarczą spółki. |

Spółka może zawrzeć umowę ze wspólnikiem, nawet jeśli dotyczy to czynności związanych ze statutową działalnością. Kodeks spółek handlowych nie wprowadza zakazu takiego działania.

Czy można zawrzeć umowę o dzieło ze wspólnikiem lub/i członkami zarządu spółki z o.o.?

Zawieranie umowy o dzieło pomiędzy wspólnika lub/i członkami zarządu wspólnika a spółką jest możliwe i legalne. Warunkiem jest, aby przedmiot umowy nie stanowił standardowych obowiązków wspólnika oraz członka zarządu.

Czy od umowy o dzieło płaci się składki ZUS?

Umowa o dzieło nie wiąże się z obowiązkiem opłacania składek ZUS ani składki zdrowotnej. Wyjątek dotyczy sytuacji, gdy zleceniodawca zawiera umowę o dzieło z własnym pracownikiem zatrudnionym na etacie. Wtedy musi opłacić składki ZUS od wynagrodzenia z tej umowy.

Czy wynagrodzenie z tytułu umowy o dzieło zawartej ze wspólnikiem jest kosztem spółki?

Spółka może zaliczyć wynagrodzenie z umowy o dzieło ze wspólnikiem lub członkiem zarządu do kosztów podatkowych, jeśli dana osoba faktycznie wykonuje czynności na jej rzecz. Taki wydatek stanowi dla spółki korzystny koszt.

| Jeśli przedmiotem umowy jest przeniesienie autorskich praw majątkowych istnieje możliwość zastosowania 50% kosztów uzyskania przychodu. Z kolei w przypadku umów, które nie przenoszą praw autorskich, można skorzystać ze standardowych kosztów uzyskania przychodu w wysokości 20% przychodu.

W pierwszym przypadku możliwość taka istnieje do kwoty granicznej 85 528 zł (górna granica pierwszego przedziału skali podatkowej), co oznacza, że odliczone koszty nie mogą przekraczać 42 764 zł. Podwyższone koszty uzyskania przychodu dotyczą tylko wymienionych w ustawie o PIT przychodów, np. działalności twórczej w zakresie literatury, muzyki, sztuk plastycznych, czy też działalności publicystycznej. Podobnie jak w umowie zlecenia jeżeli umowa o dzieło zawarta z jedynym udziałowcem spółki z o.o. nie została zawarta w formie aktu notarialnego, wynagrodzenie za jej wykonanie nie powinno stanowić kosztów uzyskania przychodów tej spółki. Przedmiotem umowy o dzieło zawartej z członkiem zarządu, którym jest wspólnik może być podpisywana, jeżeli obowiązki wspólnika spisane w tej umowie nie wchodzą w skład jego obowiązków wynikających z bycia udziałowcem spółki. |

Podróże, delegacje służbowe

Czy można wspólnikowi i/lub członkowi zarządu wypłacać diety i zwracać koszty za podróże służbowe?

Członek zarządu i/ lub wspólnik spółki może otrzymywać diety z tytułu podróży służbowych jeśli podejmuje je w związku z działalnością spółki.

Czy diety są opodatkowane?

Wspólnik ani spółka nie płacą podatku od otrzymanych/ wypłaconych diet.

Czy zwrot wydatków służbowych jest kosztem spółki?

Tak, dla spółki stanowi koszt uzyskania przychodu. Warunkiem jest, aby wydatki te służyły osiągnięciu przychodów lub zachowaniu czy też zabezpieczeniu źródła przychodów.

Rozporządzenie Ministra Pracy i Polityki Społecznej z 29 stycznia 2013 r. reguluje wszystkie podstawowe zasady wypłaty i rozliczania podróży służbowych pracowników zatrudnionych w państwowych lub samorządowych jednostkach budżetowych.

Działalność gospodarcza wspólnika

Czy wspólnik i/lub członek zarządu może świadczyć usługi dla spółki w ramach własnej działalności gospodarczej?

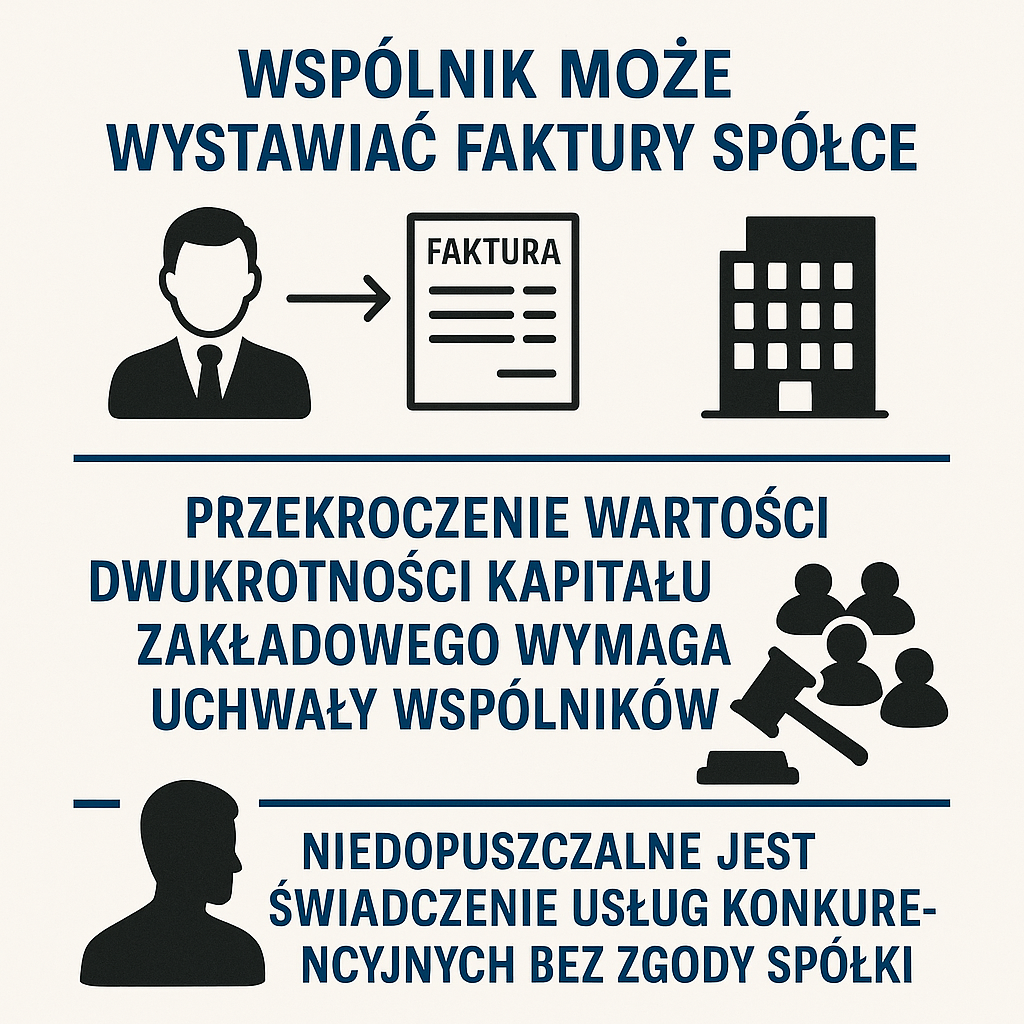

Wspólnicy mogą współpracować ze spółką z o.o., w której mają udziały, w ramach prowadzonej działalności gospodarczej. Otrzymują wówczas nie tylko dywidendę, ale także zapłatę za świadczone na rzecz spółki usługi lub sprzedawane towary. Jednakże jeżeli wspólnik spółki z o.o. jest jednocześnie członkiem jej zarządu, to należy pamiętać o ograniczeniach.

Czy są ograniczenia dla wykonanej usługi na rzecz spółki przez wspólnika?

Art. 230 k.s.h. nakłada obowiązek uzyskania uchwały wspólników, jeśli spółka zamierza rozporządzić prawem lub zaciągnąć zobowiązanie o wartości przekraczającej dwukrotność kapitału zakładowego. Umowa spółki może jednak stanowić inaczej.

Zgodnie z art. 201 § 3 k.s.h. zarząd mogą tworzyć zarówno wspólnicy, jak i osoby spoza ich grona. Gdy wspólnik pełni funkcję członka zarządu i zawiera umowę ze spółką, obowiązują inne zasady niż przy umowie ze zwykłym wspólnikiem.

Art. 210 § 1 k.s.h. wskazuje, że w umowie ze spółką lub w sporze z członkiem zarządu spółkę reprezentuje rada nadzorcza lub pełnomocnik powołany uchwałą wspólników.

Jeśli wszystkie udziały posiada jeden wspólnik, będący jednocześnie jedynym członkiem zarządu, obowiązuje § 2 tego artykułu. W takim przypadku czynność prawna między nim a spółką musi mieć formę aktu notarialnego. Notariusz przesyła wypis aktu do sądu rejestrowego.

Art. 211 § 1 k.s.h. zabrania członkowi zarządu podejmowania działalności konkurencyjnej bez zgody spółki. Nie może on również uczestniczyć w konkurencyjnych spółkach jako wspólnik, członek zarządu lub organu. Zgody zwykle udziela organ, który powołuje zarząd.

Wynajem powierzchni biurowej przez wspólnika i/lub członka zarządu

Czy wspólnika i/lub członek zarządu może wynająć biuro spółce, której jest wspólnikiem lub jest w zarządzie?

Wspólnik lub członek zarządu może wynająć spółce biuro, nawet jeśli sam w niej zasiada. Kodeks spółek handlowych nie zakazuje zawierania umów najmu między spółką a jej wspólnikami lub członkami zarządu.

Spółka może zaliczyć koszty najmu do kosztów uzyskania przychodu. W ten sposób obniża podstawę opodatkowania. Dotyczy to również najmu powierzchni należących do wspólnika, np. biura czy magazynu. Warunkiem jest zastosowanie stawek nie wyższych niż rynkowe.

Podsumowanie – jak najkorzystniej wypłacać wynagrodzenie członka zarządu?

W spółce z o.o. każda wypłata musi mieć jasno określoną podstawę prawną. Spółka nie realizuje wypłat bez wcześniejszego wskazania tytułu. Przy każdej wypłacie trzeba stosować formy zgodne z obowiązującymi przepisami. Forma powinna odpowiadać charakterowi działalności, rodzajowi biznesu i skutkom podatkowym.

Wynagrodzenie członka zarządu można wypłacić w sposób bezpieczny, legalny i korzystny podatkowo – pod warunkiem że spółka odpowiednio je zaplanuje i udokumentuje.

Skontaktuj się z nami, aby zapewnić sobie wsparcie księgowe na co dzień.

Zadzwoń: +48 784 955 666 lub napisz: kontakt@dwaplusjeden.com